随着通胀已远超预期,9月整体cpi同比增5.4%,为13年最高点,11月美联储宣布缩表已是大概率事件。鉴于美联储预计明年年中前结束缩表,加息有望在2022年下半年启动。

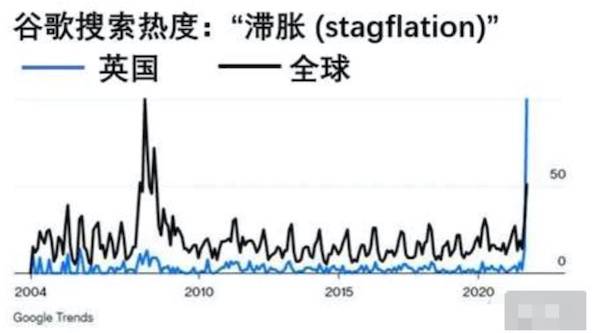

放眼全球,众多国家央行都已经开始收紧政策,美联储实则已经落后。一边是通胀高企,再叠加能源价格飙升,另一边则是经济增速预期下调,“滞胀”的担忧随之升温。“滞胀”成了目前全球的热搜词汇,指一种具有成长停滞不前且通胀居高不下特征的经济环境,而历史上最著名的案例就是70年代石油危机导致的西方国家滞胀。

回顾1979年,石油危机来袭,美国经济陷入滞胀,美联储仍不愿意收缩货币。1980年初,通胀率站上了15%。1979年底,超级大鹰派沃尔克接任美联储主席,揭开了美联储新的一页。如今,一切似曾相识,但又有微妙的不同,这一次又会发生什么?

美联储taper在即

尽管通胀是否是暂时的仍不得而知,因为这取决于疫情的演变,但可以确定的是,美联储决定要先缩减资产购买规模以防患于未然(通胀失控、资产泡沫等)。

价格压力的攀升无疑是缩表的主要考量之一。美国9月整体cpi同比攀升5.4%,预期值5.3%,前值5.3%,增幅微小但进一步证明,通胀仍远高于2%的美联储目标。cpi已连续第五个月处于或高于5%,和6月、7月读数相等,为13年最高点。而不出所料的是,导致cpi上升的最大因素是食品、能源和住房。剔除食品和能源这两项因素后的核心cpi也同比攀升4%,依然大超美联储的预期。

根据纪要,缩减购债规模(taper)将以每月100亿美元国债和50亿美元抵押支持债券(mbs)的速度进行,而这一进程将在7个月后结束。“继11月fomc会议后,缩减购债计划可能在11月中旬或12月中旬开始。随着国会继续就预算问题争论不休,12月初再次遭遇债务上限问题的可能性明显增大,可能会让fomc有更多空间来管理风险。”巴克莱美国经济学家jonnathan millar对记者表示。

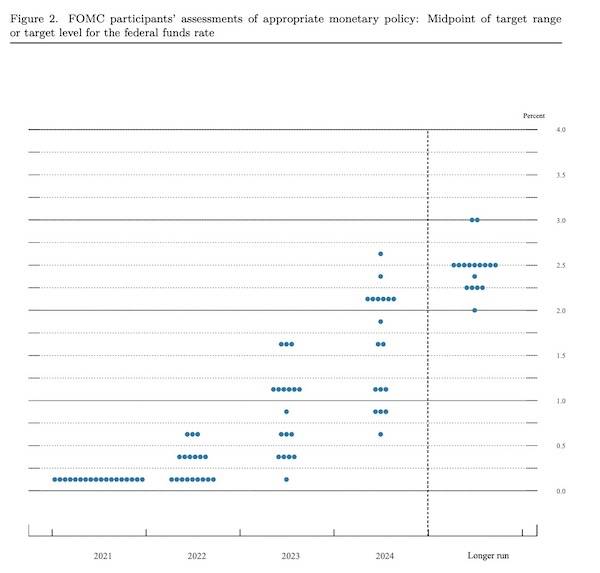

嘉盛集团资深分析师佩里(joe perry)则对记者表示,“点阵图”显示,加息预计将于2022年下半年开始,随后在2023年和2024年各加息三次,这一利率收紧周期较市场普遍预期要更为强硬。

其实美联储已经落后了。纵观全球,韩国央行于8月26日宣布,将基准利率从现行的0.5%上调至0.75%,结束了连续15个月的历史最低基准利率宽松政策;挪威央行已经在9月加息0.25%;10月6日,新西兰央行也将基准利率上调25个基点至0.5%,是新西兰七年来首次加息。此外,新加坡、智利、墨西哥、巴西、俄罗斯等国的央行也相继加息。

不过,目前欧洲央行和英国央行的紧缩进程仍扑朔迷离,英国目前看来更为鹰派。近期能源危机冲击欧洲,英国也遭遇打击。居高不下的能源价格意味着消费者信心和经济复苏将受到威胁。英国cpi已达3.2%,创十多年来最高纪录。英国央行预计,到今年年底通胀率将升至4%。鉴于英国央行行长贝利(andrew bailey)此前的言论、薪资压力和通胀预期,2022年2月加息15个基点的可能性很高,提前加息是有可能的,但考虑到近期的能源危机、经济逆风和不确定性,可能性不大。

与美国类似,由于供应问题仍将持续,机构已将今明两年英国cpi预测分别上调至2.3%(前值2.1%)和3.0% (前值2.0%)。渣打预计在2022年第四季度,英国央行将加息25个基点至0.50%。

“滞胀”时期的经济环境

比起缩表,“滞胀”是近期各界更为关注的关键词。根据谷歌搜索统计,“滞胀″的搜索量开始快速增加。毕竟历史上,特别是欧美国家而言,滞胀时期的经济记忆颇为痛苦。

近期由于全球通胀水平高企,特别是以石油、天然气为代表的能源价格快速攀升,加剧了市场对于通胀失控的担忧。同时,随着 delta变异病毒扩散、海外疫情反复、天气等因素,经济增长预期有所下滑。比如国际货币基金组织(imf)下调今年亚洲的经济增长预测至6.5%,较4月时预测的7.6%下降1.1个百分点,而机构9月预测美国2022年gdp增长预期为4%,之前为4.2% 。与经济增速相反,通胀的预测却被不断上调。

如今的局面难免令人联想到上世纪70年代末。当时在进入第二次石油危机后,美国经济增速大幅回落、失业率攀升。1980年美国gdp增速再次陷入负增长,同比增速-0.2%,失业率由1979年5月低位5.6%波动上行至1982年12月的10.8%,1980年美国cpi快速上行至13.6%。

面对“滞胀”的经济环境,美联储货币政策陷入两难境地。1979年沃尔克被任命为美联储主席,确立了以物价稳定为首要的货币政策目标,为走出“滞胀”明确了方向。在1979-1981年期间,联邦基金利率两次上提接近20%,沃尔克不惜以快速加息、冲击实体经济为代价,压制住了严重的通胀局面。

不过,各界认为,目前的情况与当年也有几个重大不同之处。例如,经历了页岩油革命,目前美国对原油依赖大幅减轻。即使近期天然气价格飙升导致原油价格突破80美元,但攀升幅度远远不及当年。而回顾欧美的经济发展史,发生滞胀的时期,多数都是被原油牵制。如今,美国已成为了同沙特、俄罗斯并列的原油供给三驾马车。

此外,多数人认为不能将taper与紧缩画上等号。“taper是为了以后更好地宽松而预留一些政策空间。”多家中、外资机构人士对记者表示。比起沃尔克这一超级大鹰派,如今的美国财政部部长耶伦和美联储主席鲍威尔都持有相当鸽派的立场,比起价格稳定,他们认为就业才是第一要务。因此,即使在2022年加息,最多也是一次试探性的加息。

另一个不同点在于,当前美国仍处于复苏周期,居民消费依旧强劲。9月的美国零售数据环比增长0.7%,8月的数据也被上修,这证实了3月刺激计划的积极作用。9月数据的增长受到了体育用品、日用百货和服装等多项指标的推动,这些类别很可能与开学有关。巴克莱认为,随着疫情风险受到控制,服务业,尤其是旅游、娱乐以及医疗等仍将进一步复苏。

虽然目前并非严格意义上的滞涨期,但也需要防范于未然。如果确实落入滞胀环境,表现好的投资品种相对较少。

对此,佩里对记者表示, 债券通常表现尤其糟糕。持续不断的通胀将抹去债券的回报;很多股票可能同样处境困难,尤其是那些投机性较强、公司快速成长但目前没有盈利且最近几年表现出色的股票。但某些从事低弹性需求业务且具有强定价能力的公司可将上涨的成本转嫁给消费者,可能在滞胀的经济环境中脱颖而出;大宗商品则不一定,与通胀相关的黄金和白银,可以对价格的全面上涨提供保护继而受益于潜在避险需求。

微软bing市场份额不增反降,

微软bing市场份额不增反降,  美联储激进加息对a股和港股

美联储激进加息对a股和港股  今热点:春播粮食近尾声 主

今热点:春播粮食近尾声 主  安然纳米发光体|马占荣:我

安然纳米发光体|马占荣:我  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期