“要活跃资本市场,提振投资者信心”的重大部署,正在稳步落地落实。8月18日,证监会公开一揽子政策措施。其中,“基金”被提及多达32次,而“加快投资端改革,大力发展权益类基金”被摆在主要措施之首。

监管从产品创新和投资创新两方面划定“路线图”,引起市场广泛关注。多家受访公募基金表示,一揽子政策措施的推出,不仅强调了发展权益类基金的重要性,也为相关机构后续工作提供了行动指南,对活跃资本市场具有重要价值。接下来,公募基金将积极响应监管要求和市场需求,通过创新,不断完善和丰富金融产品,加强主动权益产品、指数产品等的布局和优化,努力为投资者提供更多的投资选择以及创造更多的回报。

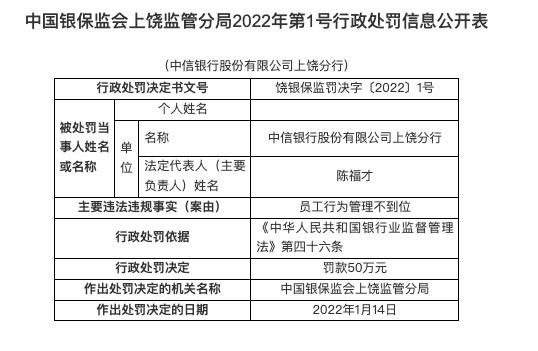

(资料图片仅供参考)

创新土壤丰沃

权益类基金将引入更多活水

大力发展权益类基金作为投资端改革的重要内容被监管重点提及。平安基金管理有限公司(以下简称“平安基金”)相关人士对《证券日报》记者表示,公募基金是a股市场重要的机构投资者和价值发现者,也是众多个人投资者和各类型机构投资者参与a股市场投资的基础工具,大力发展权益类基金、释放权益类基金的投资活力,对活跃资本市场具有重要价值。

wind资讯数据显示,截至8月22日,公募基金中权益类基金超7000只(不同份额分开计算,下同),可统计规模达5.81万亿元,按中国证券投资基金业协会最新公布的公募基金规模27.69万亿元来计算,其占比约为20.98%。而今年以来,新成立的权益类基金可统计规模合计超1650亿元,约占年内新发基金规模的26%。

南方基金管理股份有限公司相关人士在接受《证券日报》记者采访时表示,国内权益类资产在长期资产配置中具备引领优势,2012年至今年上半年,以偏股混合基金指数为表征的a股优质权益资产年化回报为10%,为投资者带来了丰厚的回报。

具体来看,在大力发展权益类基金的重点措施中,监管明确,放宽指数基金注册条件,提升指数基金开发效率,鼓励基金管理人加大产品创新力度;引导头部公募基金公司增加权益类基金发行比例,促进公募基金总量提升和结构优化;拓宽公募基金投资范围和策略,放宽公募基金投资股票股指期权、股指期货、国债期货等品种的投资限制。上述三大举措从产品创新和投资创新两方面划定“路线图”。

谈及三大举措的必要性,平安基金相关人士在接受《证券日报》记者采访时称,从投资策略角度看,以上举措分别对应了主动权益、指数投资、量化及对冲型三大类型权益基金。第一,放宽指数基金注册条件,此前监管将非宽基股票指数产品开发所需的指数发布时间由6个月缩短为3个月,能够提升新指数的开发效率。近两年,许多产业处在技术快速迭代、模式不断升级的发展阶段,指数公司研发了许多条反映新技术、新要素的发展趋势的指数,缩短非宽基股票指数基金开发对指数发布时间的要求,能够更快地把握创新产业投资机遇。第二,引导头部公募基金公司增加权益类基金发行比例,是因为当前a股估值处于相对低位,从长期角度来看,权益类基金有机会为投资者积极争取收益,可有效提升公募基金投资人的参与度,实现行业发展与投资者获得感的双赢。第三,放宽公募基金投资衍生品的投资限制,能够提升公募基金应对市场大幅波动的灵活性,同时有利于促进绝对收益策略量化公募基金的发展。

针对公募基金投资范围和策略的拓宽,国泰基金管理有限公司相关负责人对《证券日报》记者表示,将为金融产品、服务的创新带来丰沃土壤,公募基金可获得更多捕捉各种创新机会、创新元素的空间,从各个维度进行创新产品和创新投资策略的研究与布局,为投资者提供更多选择。

同样的话题在兴证全球基金管理有限公司看来,有利于放大收益、对冲风险,提高公募基金投资收益。

国泰基金管理有限公司相关负责人认为,上述三大举措精准有力、重点突出,将有效且高效地提高市场的活跃度,尤其是为权益类资产引入源头活水,让长期资金“进得来”、“留得住”,也为资管机构的后续工作提供了可操作、可落地的行动指南。

基金公司火速响应

多措并举积极落实

随着监管对公募基金未来发力方向的进一步明确,相关机构火速行动,并表示将从投资研究和产品创设上,积极响应产品创新和投资创新方面的举措。

8月21日晚,证监会kf凯发官网信息显示,首批申报的4只科创100etf(交易型开放式指数基金),以及首批适用沪深交易所修订后的指数基金开发指引的4只非宽基股票指数产品均已获批。另有多家基金管理人申报的中证2000etf,以及信息技术应用创新etf也将于近期获准发行。

对于公募基金接下来的发展方向,平安基金相关人士表示:“在产品策略上,坚持主动权益、指数投资和量化投资三类权益基金共同发展的策略。在销售模式上,面对当前投资者信心不足、权益类基金发行困难等问题,引导投资者通过定投等方式逐步买入,避免市场上涨时踏空的风险。在产品研发方面,主动权益产品研发时会更加关注低估值、价值风格的基金经理;推动定制指数研发,以投资价值作为编制新指数出发点;积极推动量化对冲策略等权益类基金的研发。”

博时基金管理有限公司(以下简称“博时基金”)相关负责人在接受《证券日报》记者采访时表示,将以投研能力建设为基础,不断加强主动权益产品的布局和优化,加大科技创新和转型升级等方向的产品创设力度。同时,将积极布局指数和etf产品,并在科技、新能源、生物技术等为代表的方向加强领先布局的力度,加强指数基金体系化资产配置工具的建设。

银华基金管理股份有限公司计划将持续进行投研工业化探索,不断开发和丰富各种投资大力发展低回撤、低波动高夏普产品,以满足不同风险偏好投资者的理财需求。

在积极响应监管要求的同时,部分公募基金也向《证券日报》记者表示,对后续大力发展权益类基金方面也有些政策诉求。

博时基金坦言,对于加快投资端改革,需要加深两个基础性共识。其一是做价值投资的发现者,从企业盈利的角度出发,用一定的时间陪伴企业共同成长。其二是引导长期资金入市。从海外经验来看,保险资金是股市重要的长期资金,而我国险资主要配置固定收益类资产,配置权益类资产的比例不足10%,明显低于经济合作与发展组织国家平均27%的水平(部分成熟市场更是达到40%)。希望放开险资入市,为a股注入长期资金,这也有利于增加居民财富。

巴菲特押注的建筑商股传利好

巴菲特押注的建筑商股传利好  美联储激进加息对a股和港股

美联储激进加息对a股和港股  e签宝创始人金宏洲:all in

e签宝创始人金宏洲:all in  深圳坪山新能源车产业园一期

深圳坪山新能源车产业园一期